Kann Trump machen, was er will – und wird die Börsenhausse seinen möglichen Rundumschlag überleben? Es gibt durchaus berechtigte Hoffnung, dass die disziplinierende Wirkung des Anleihenmarktes den Aktionsradius des US-Präsidenten eingrenzt.

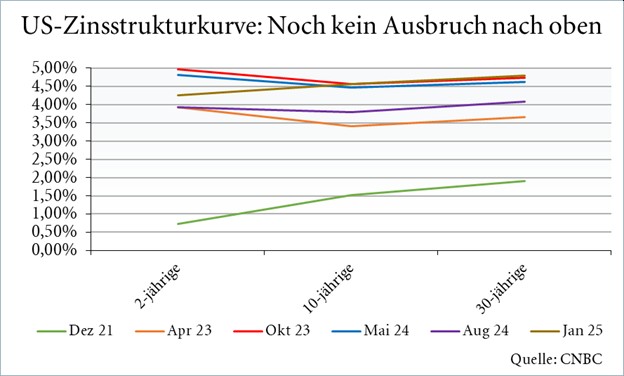

Am US-Bondmarkt sind die Renditen nach der Wahl Trumps vor allem am langen Ende gestiegen. Die damit einhergehende steilere Zinsstrukturkurve kann die Hoffnung widerspiegeln, dass mit einer wirtschaftsfreundlichen Agenda das US-Wachstum stimuliert wird. Sie kann aber auch das Risiko zeigen, dass Trump mit Zöllen für einen neuen Inflationsschub sorgt. Letzterer wäre eine ernste Gefahr für die Regierung, denn ein weiterer Zinsanstieg könnte für großen Druck auf das System sorgen.

Zölle und Haushaltspolitik im Blickpunkt

Trumps Politik könnte die künftige Inflations- und Zinsentwicklung stark beeinflussen, wobei vor allem zwei Bereiche im Blickpunkt stehen: Zum einen der Außenhandel, für den er eine neue Zollrunde angekündigt hat, was aber die Importpreise für die USA erhöht. Das könnte die Inflation, bei der der Trend ohnehin im Moment wieder eher nach oben zeigt, weiter anfachen. Zugleich dürfte die neue Regierung die Steuern senken. Sollten die damit verbundenen Wachstumsimpulse sowie Konsolidierungsmaßnahmen nicht schnell genug für eine Gegenfinanzierung sorgen, könnte das ohnehin schon hohe US-Haushaltsdefizit (ca. 6,2 % des BIP) weiter aus dem Ruder laufen.

Was macht die FED?

Sorgen um die Solidität um der US-Staatsfinanzen könnten die Rendite von 30-jährigen Staatsanleihen über 5 % zu treiben. Ein neues Mehrjahreshoch wäre dann auch bei der Zinsstrukturkurve der „Ausbruch nach oben“, was wiederum die Staatsfinanzierung weiter empfindlich verteuert. Sollte dieses Szenario eintreten, wäre zudem die Frage, wie die FED reagiert. Bislang sieht die Projektion der US-Notenbank bis Ende 2025 eine weitere Reduktion des Leitzinssatzes von 4,375 % auf 3,9 % (Mittelwerte) vor. Bei einem Wiedererwachen der Inflation könnte die FED aber vorsichtiger agieren.

Mit der Value-Strategie über 2.600% Depotperformance seit 1999 - jetzt zwei Ausgaben des Anlegerbriefs kostenlos testen und Erstabo zum halben Preis erhalten!